Kanun Teklifi Bilgilendirme Notu

Basına yansıyan vergi kanunlarında değişiklik öngören Kanun Teklifi hazırlıklarında dikkati çeken öngörüleri aşağıda bilgilerinize sunuyorum. Ancak teklifin, hüküm ifade edebilmesi için yasalaşıp, Resmî Gazetede yayımlanması gerektiği unutulmamalıdır.

2. Binek Otoların Giderlerine Kısıtlama Geliyor! (Öngörülen Yürürlük:1.1.2020)

7. Değerli Konut Vergisi Öngörülüyor!

| 1. Kurumlar Vergisi Oranı 2021 Yılı ve Sonrasında (Geçici Vergi Oranı) %18’e Düşüyor! 2020 Yılı İçin %20 Olarak Belirleniyor (Öngörülen Yürürlük:1.1.2020) |

Bilindiği üzere kurumlar vergisi oranı %20’dir. Ancak bu oran geçici bir düzenleme ile 2018-2019-2020 yılları için %22 olarak uygulanmaktadır.

Bu defa öngörülen düzenlemeye göre kurumlar vergisi oranı %20’den %18’e düşüyor. Bankalar, finansal kiralama şirketleri, faktoring şirketleri, finansman şirketleri, ödeme ve elektronik para kuruluşları, yetkili döviz müesseseleri, varlık yönetim şirketleri, sermaye piyasası kurumları ile sigorta ve reasürans şirketleri ve emeklilik şirketleri için ise %22’ye çıkıyor.

Ancak %18 oranı, kurumların 2020 yılı vergilendirme dönemine (özel hesap dönemi tayin edilen kurumlar için ilgili yıl içinde başlayan hesap dönemlerine) ait kurum kazançları için %20 olarak uygulanacaktır.

| 2. Binek Otoların Giderlerine Kısıtlama Geliyor! (Öngörülen Yürürlük:1.1.2020) |

Gelir Vergisi Kanununun 40. Maddesinde öngörülen değişiklik ile faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere, kiralama yoluyla edinilen binek otomobillerinin her birine ilişkin aylık kira bedelinin 4.000 TL’ye kadarlık kısmı ile binek otomobillerinin iktisabına ilişkin özel tüketim vergisi ve katma değer vergisi toplamının en fazla 115.000 TL’ye kadarlık kısmının gider olarak dikkate alınabileceği hüküm altına alınıyor.

Yine taslak düzenlemeye göre faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere, binek otomobillere ilişkin giderlerin en fazla % 70’nin indirim konusu edilebileceği belirtiliyor.

Son olarak taslak düzenleme faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere, özel tüketim vergisi ve katma değer vergisi hariç ilk iktisap bedeli 135.000 TL’yi, söz konusu vergilerin maliyet bedeline eklendiği veya binek otomobilin ikinci el olarak iktisap edildiği hallerde, amortismana tabi tutarı 250.000 TL’yi aşan binek otomobillerinin her birine ilişkin ayrılan amortismanın en fazla bu tutarlara isabet eden kısmının, gider yazılabileceğini öngörüyor.

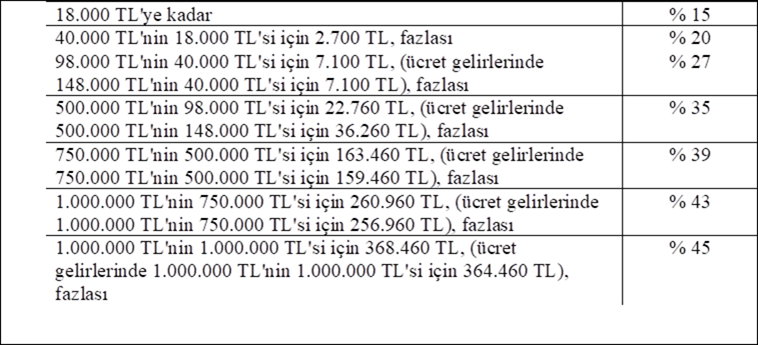

Madde 103- (1) Gelir vergisine tabi gelirler;

oranında vergilendiriler.

Yeni tarifenin 2019 yılına uygulanması konusu tartışmalı olup, yürürlük tarihinin yasalaşma aşamasında değiştirileceği düşünülmektedir.

| 4. Personele 10 TL’yi Geçmeyen Toplu Taşıma Kartı, Bileti veya Bu amaçla Kullanılan Ödeme Araçlarının Temininde Gelir Vergisi İstisnası Öngörülüyor(Öngörülen Yürürlük: Kanunun yayım tarihini izleyen ay başında) |

Gelir Vergisi Kanunu’nun 23. maddesinde öngörülen değişiklik uyarınca “İşverenlerce taşıma hizmeti verilmeyen durumlarda, çalışılan günlere ait bir günlük ulaşım bedelinin 10 TL’yi aşmaması ve buna ilişkin ödemenin toplu taşıma kartı, bileti veya bu amaçla kullanılan ödeme araçlarının temini şeklinde yapılması şarttır. Ödemenin bu tutarı aşması halinde aşan kısım ile hizmet erbabına ulaşım bedeli olarak nakden yapılan ödemeler ve bu amaçla sağlanan menfaatler ücret olarak vergilendirilir.”

| 5. Vergi Davasından Vazgeçildiğinde Vergi ve Cezada İndirim Öngörülüyor (Öngörülen Yürürlük:1.1.2020) |

Vergi Usul Kanununa eklenmesi öngörülen 379. madde uyarınca vergi/ceza ihbarnamesine karşı süresinde açılan davalarda, vergi mahkemesince verilen istinaf yolu açık kararlar ile bölge idare mahkemesince verilen temyiz yolu açık kararlarda (Danıştay’ın bozma kararı üzerine verilen kararlar hariç);

1. Kaldırılan vergi tutarının %60’ı, tasdik edilen vergi tutarının tamamı ile tasdik edilen vergi tutarına ilişkin vergi ziyaı cezasının %75’i,

2. Bağlı olduğu vergi aslı dava konusu yapılmayan veya 359 uncu maddede yazılı fiillere iştirak nedeniyle kesilen vergi ziyaı cezaları ile usulsüzlük ve özel usulsüzlük cezalarının kaldırılan tutarının %25’i ve tasdik edilen tutarının %75’i,

Mükellef için geçerli olan kanun yoluna başvuru süresi içerisinde, dava konusu vergi ve/veya vergi cezalarının tümü için kanun yolundan vazgeçildiğine ilişkin dilekçenin ilgili vergi dairesine verilmesi şartıyla kanun yolundan vazgeçme dilekçesinin verildiği tarih itibarıyla başkaca bir işleme gerek kalmaksızın tahakkuk eder.

Bu şekilde tahakkuk eden tutarlar tahakkuk tarihinden itibaren bir ay içinde ödenir. Bu maddeye göre tahakkuk eden vergi ve/veya vergi cezalarının %80’inin, hesaplanacak gecikme faizi ile birlikte bu sürede tamamen ödenmesi şartıyla, vergi ve ceza tutarından %20 oranında indirim yapılır. Şu kadar ki, tamamı tasdik edilerek tahakkuk eden vergi tutarında indirim yapılmaz. İndirim hükmünden yararlanılabilmesi için dava konusu yapılan ve bu maddeye göre tahakkuk eden vergi ve/veya vergi cezaları ile gecikme faizlerinin birlikte bu fıkra kapsamında ödenmesi şarttır.

Kanun yolundan vazgeçme dilekçesi vergi dairesince ilgili yargı merciine gönderilir ve bu dilekçenin vergi dairesine verildiği tarih kanun yolundan vazgeçme tarihi olarak kabul edilir. Kanun yolundan vazgeçilmesi hâlinde idarece de ihtilaf sürdürülmez.

Kanun yolundan vazgeçilen vergi ve vergi ziyaı cezası için bu maddeye göre yapılan tahakkuktan önce ödenen gecikme faizi ve gecikme zammı da dâhil tutarlar bu madde hükmüne göre ödenecek tutarlara mahsup edilir.

Bu madde uyarınca istinaf ve temyiz yolundan vazgeçilen davaya ilişkin kararlarda hükmedilen yargılama giderleri, avukatlık ücretleri ve fer’ileri karşılıklı olarak talep edilmez ve bu alacaklar için icra takibi yapılamaz.

| 6. Uzlaşma Konusu Yapılan Tutarlar Süresinde Ödenirse İndirim Öngörülüyor (Öngörülen Yürürlük: Yayım Tarihi) |

VUK 376. maddede öngörülen düzenleme ile mükellef veya vergi sorumlusu uzlaşmanın vaki olması durumunda, üzerinde uzlaşılan vergiyi veya vergi farkını ve vergi ziyaı cezasının yüzde yetmiş beşini bu Kanunun ek 8 inci maddesinin birinci fıkrasının (1) numaralı bendinde yer alan ödeme süreleri içinde öderse üzerinde uzlaşılan cezanın yüzde yirmi beşi indirilir.

| 7. Değerli Konut Vergisi Öngörülüyor! |

Kapsam: Türkiye sınırları içinde bulunan mesken nitelikli taşınmazlar değerli konut vergisine tabidir. Ancak bina vergi değeri ve Tapu ve Kadastro Genel Müdürlüğünce yapılan veya yaptırılan değerleme sonucu belirlenen değeri beş milyon Türk Lirasının altında olan mesken nitelikli taşınmazlar bu vergiden müstesnadır.

Vergi Oranı: Değerli konut vergisine tabi mesken nitelikli taşınmazlar %1 oranında vergilendirilir.

İstisna: Esas faaliyet konusu bina inşası olanların işletmelerine kayıtlı bulunan ve henüz ilk satışa, devir ve temlike konu edilmemiş yeni inşa edilen mesken nitelikli taşınmazlar (arsa karşılığı inşaat işlerinde sözleşme gereği taahhüt işini üstlenen müteahhide kalan mesken nitelikli taşınmazlar dahil) (bu taşınmazların kiraya verilmesi veya sair surette kullanılması halleri hariç).

Verginin Beyanı, Ödeme Süresi ve Ödeme Yeri: Mükellef tarafından, mesken nitelikli taşınmaza ilişkin bina vergi değeri ve Tapu ve Kadastro Genel Müdürlüğünce yapılan veya yaptırılan değerleme sonucu belirlenen değer, buna ait vesikalarla, mesken nitelikli taşınmazın bulunduğu yerdeki Gelir İdaresi Başkanlığına bağlı yetkili vergi dairesine, mesken nitelikli taşınmazın değerinin 42 nci maddede belirtilen istisna tutarını aştığı yılı takip eden yılın Şubat ayının 20 nci günü sonuna kadar beyanname ile beyan edilir ve vergi, yetkili vergi dairesince yıllık olarak tarh ve tahakkuk olunur. Müteakip yıllar için mükellef tarafından aynı şekilde yıllık olarak beyanname verilir ve vergi ilgili vergi dairesince tarh ve tahakkuk olunur.

Elbirliği mülkiyetinde mükellefler müşterek beyanname verebilecekleri gibi, münferiden de beyanname verebilirler. Paylı mülkiyet halinde ise beyanname münferiden verilir.

Vergi dairesi tarafından tarh ve tahakkuk ettirilen vergi, ilgili yılın Şubat ve Ağustos aylarının sonuna kadar iki eşit taksitte ödenir.

Yıl içerisinde mükellefiyetin başlamasını gerektirecek durumun meydana gelmesi halinde, mükellef tarafından takip eden yılın beyanname verme süresi içerisinde ilgili vergi dairesine beyanname verilir.

| 8. Tapu Harcına Esas Bedelin Belirlenmesinde Tapu ve Kadastro Genel Müdürlüğünce Yapılan veya Yaptırılan Değerleme Sonucu Belirlenmiş Bir Bedel Varsa Bu Bedel de Dikkate Alınacak! |

Tapu harcı gayrimenkullerin ivaz karşılığında veya ölünceye kadar bakma akdine dayanarak yahut trampa hükümlerine göre devir ve iktisabında gayrimenkulün emlak vergisi değeri ve Tapu ve Kadastro Genel Müdürlüğünce yapılan veya yaptırılan değerleme sonucu belirlenmiş bir değer bulunması durumunda bu değerden az olmamak üzere gerçek devir ve iktisap bedeli üzerinden hesaplanacaktır.

| 9. Diğer Hususlar |

Kambiyo işlemlerinde BSMV artıyor.

Dijital hizmet vergisi geliyor.

Hakemlerin ücretinde vergi istisnası kaldırılıyor.

Yıllık beyana tabi ücret gelirlerinde beyan sınırı değişiyor.

Telif kazancı İstisnasına tutar sınırı geliyor. En üst ligdeki sporcuların